HOME > ニュース > AV&ホームシアターニュース

公開日 2021/04/28 19:45

ソニー、純利益1兆円超え。PS5や鬼滅の刃も寄与

2020年度決算を発表

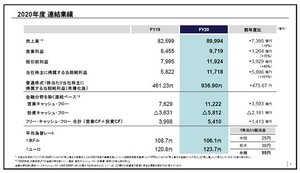

ソニーは、2020年度の連結業績を発表。ゲーム&ネットワークサービス(G&NS)分野及び金融分野の大幅な増収などによって、前年度比5,896億円増となる、1兆1,718億円の純利益を計上した。

売上高は前年度比7,395億円(9%)増加し、8兆9,994億円になった。映画分野の大幅な減収などがあったものの、G&NS分野及び金融分野の大幅な増収などによって全体としても増収となった。

営業利益は前年度比1,264億円増加し、9,719億円。イメージング&センシング・ソリューション(I&SS)分野の大幅な減益があったものの、主にG&NS分野、エレクトロニクス・プロダクツ&ソリューション(EP&S)分野及び音楽分野の大幅な増益が寄与したという。

好調な決算の大きな要因となったG&NS分野は、売上高が前年度比6,787億円(34%)増加となる2兆6,563億円、営業利益で前年度比1,038億円増となる3,422億円を計上。アドオンコンテンツを含むゲームソフトウェア販売の増加とプレイステーション5(PS5)発売にともなうハード売上の増加によって大幅な増収となった。損益面ではPS5の製造コストを下回る戦略的な価格設定による損失、ならびにPS5発売に関わる販売費や一般管理費の増加などがあったものの、主に前述のゲームソフトウェアの増収、及びプレイステーションプラスを中心としたネットワークサービスの増収によって利益を計上した。

テレビやオーディオ、デジタルカメラなどを含むEP&S分野の売上高は、前年度比705億円(4%)減少し、1兆9,207億円となった。製品ミックスの改善によるテレビの増収はあったものの、主に販売台数の減少によってデジタルカメラが減収となったほか、放送用・業務用機器、オーディオ・ビデオも減収となった

一方でEP&S分野の営業利益は前年度比519億円増加し、1,392億円となった。前述の減収の影響はあったものの、モバイル・コミュニケーションを中心としたオペレーション費用の削減、テレビ、デジタルカメラにおける製品ミックスの改善などによって大幅増益となった。

そのほか音楽分野では、『劇場版「鬼滅の刃」無限列車編』の貢献などによるアニメ事業の売上増加や、モバイル向けゲームアプリ収入の増加などもあり、売上高が前年度比900億円(11%)増となる9,399億円の増収になった。営業利益についても前年度比457億円増加し、1,881億円を計上した。

2021年度の業績見通しでは、売上高9兆7,000億円、営業利益9,300億円、純利益6,600億円を見込む。売上高は金融分野で大幅減収を見込むものの、映画分野で大幅増収ならびにG&NS分野及びEP&S分野で増収を見込むことなどにより、2020年度比で増収を見込んでいる。

一方で営業利益と純損益では、2020年度比で減益を見込む。営業利益については、EP&S分野、金融分野及び映画分野で増益を見込むものの、音楽分野、G&NS分野及びI&SS分野で減益を見込むため、減益と予想している。

そして純利益も、前述の税引前利益の減少や、2020年度に繰延税金資産に対する評価性引当金を取り崩したことによる法人税等の増加の影響などにより、大幅な減益を見込んでいる。

売上高は前年度比7,395億円(9%)増加し、8兆9,994億円になった。映画分野の大幅な減収などがあったものの、G&NS分野及び金融分野の大幅な増収などによって全体としても増収となった。

営業利益は前年度比1,264億円増加し、9,719億円。イメージング&センシング・ソリューション(I&SS)分野の大幅な減益があったものの、主にG&NS分野、エレクトロニクス・プロダクツ&ソリューション(EP&S)分野及び音楽分野の大幅な増益が寄与したという。

好調な決算の大きな要因となったG&NS分野は、売上高が前年度比6,787億円(34%)増加となる2兆6,563億円、営業利益で前年度比1,038億円増となる3,422億円を計上。アドオンコンテンツを含むゲームソフトウェア販売の増加とプレイステーション5(PS5)発売にともなうハード売上の増加によって大幅な増収となった。損益面ではPS5の製造コストを下回る戦略的な価格設定による損失、ならびにPS5発売に関わる販売費や一般管理費の増加などがあったものの、主に前述のゲームソフトウェアの増収、及びプレイステーションプラスを中心としたネットワークサービスの増収によって利益を計上した。

テレビやオーディオ、デジタルカメラなどを含むEP&S分野の売上高は、前年度比705億円(4%)減少し、1兆9,207億円となった。製品ミックスの改善によるテレビの増収はあったものの、主に販売台数の減少によってデジタルカメラが減収となったほか、放送用・業務用機器、オーディオ・ビデオも減収となった

一方でEP&S分野の営業利益は前年度比519億円増加し、1,392億円となった。前述の減収の影響はあったものの、モバイル・コミュニケーションを中心としたオペレーション費用の削減、テレビ、デジタルカメラにおける製品ミックスの改善などによって大幅増益となった。

そのほか音楽分野では、『劇場版「鬼滅の刃」無限列車編』の貢献などによるアニメ事業の売上増加や、モバイル向けゲームアプリ収入の増加などもあり、売上高が前年度比900億円(11%)増となる9,399億円の増収になった。営業利益についても前年度比457億円増加し、1,881億円を計上した。

2021年度の業績見通しでは、売上高9兆7,000億円、営業利益9,300億円、純利益6,600億円を見込む。売上高は金融分野で大幅減収を見込むものの、映画分野で大幅増収ならびにG&NS分野及びEP&S分野で増収を見込むことなどにより、2020年度比で増収を見込んでいる。

一方で営業利益と純損益では、2020年度比で減益を見込む。営業利益については、EP&S分野、金融分野及び映画分野で増益を見込むものの、音楽分野、G&NS分野及びI&SS分野で減益を見込むため、減益と予想している。

そして純利益も、前述の税引前利益の減少や、2020年度に繰延税金資産に対する評価性引当金を取り崩したことによる法人税等の増加の影響などにより、大幅な減益を見込んでいる。